はじめ

一時、1ドル=160円を割り込むなど、円安が加速している。円安が進行しすぎて日銀の為替介入があったのではないかと推測されるほど。

なぜここまで円安が進んでいるのか、気になったので、備忘録的にまとめ。個人的には概要がわかれば良いのと、経済の専門家ではないので、詳細には立ち入らず。

なぜ、ここまで円安になっているのか?

ドル高と円安の両面が進行しているから。

短期要因と長期要因で分けてみる。

短期要因:日米の政策金利差

金利・政策金利とは何か?

まず、金利とは、お金を貸し借りするときに発生するコストや報酬を指す。

そして、政策金利とは、中央銀行が設定する短期金利(通常お金を貸し出す取引の期間が、1年以内)のこと。

外国投資家が、高い収益を求めることと、為替変動からの利益を期待するという両面の要因から高金利の国の通貨を買うことにより、金利が高い方にお金が向かう。

高収益の機会を求めて:政策金利が高い国は、一般的にその国の金融資産(特に短期国債)も高い利回りを提供する。外国投資家は、自国よりも高い利回りを求めて、高金利の国の金融資産に投資することが多い。

通貨価値の上昇期待:金利が高い国の通貨は、高い収益を求める投資が増えることによって価値が上がる可能性がある。投資家は単に金利収入だけでなく、為替レートの変動から利益を得ることも狙う。

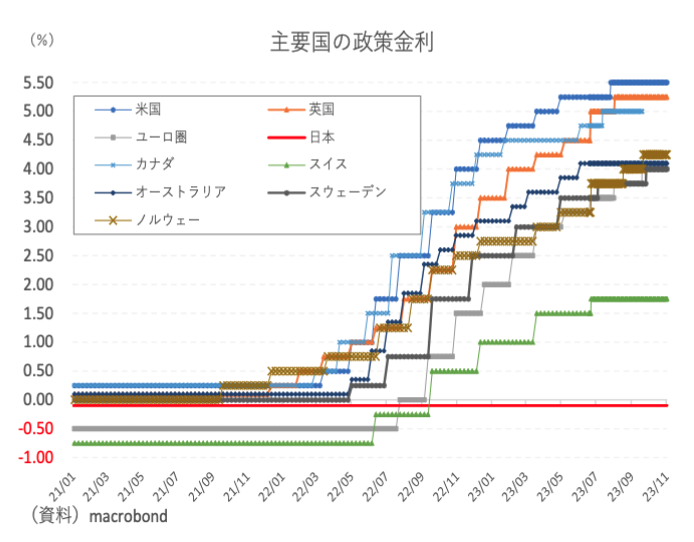

米国の利下げが遠のく:ワニの口状態

というわけで、金利が高い国の通貨が高くなる傾向があり、現在アメリカは金利が非常に高く、円だけではなく、世界中の通貨に対して高くなっている。

アメリカが2022年3月にゼロ金利政策を解除して利上げに転じて以降、日米の金利差は開き、円安も進んできた。この金利差は、ワニが口を開けたようなので、「ワニの口」と言われている。

というわけで、アメリカが利下げをするか、日本が利上げをするか、少なくともどちらかしないと政策金利差は縮まらない。

ただ、日本は今年3月19日にマイナス金利政策を解除したが(それまでは-0.1%→現在0.1%)、アメリカの方は景気が予想以上に好調なため、2024年5月時点で、FRBの利下げ時期は遠のいており、今の見通しは、年内1回の利下げがあるかないかと言われている。

ドルを持っていれば、高い金利がもらえる。一方で、日本円はほぼ金利がつかない。だからドルは買われ、円は売られやすい状況がしばらく続くのではとのこと。

なぜ、日本は金利を上げられないのか

先ほどのグラフを見ると、各国2022年から金利を上げているので、日本もあげれば良いじゃんと、なんで日本だけ金利上げてないの?と単純な疑問が湧くが、そこには下記デメリットもあり、なかなか実行できていない。

- タダ同然で借金を続けてきた日本政府は、金利が上がると苦しい。政府の借金も増えることになるので

- 家や自動車を買うためのローン、事業資金の金利が上がる。新たに買いにくくなるので、景気が下がる可能性がある。給与も上がっていれば良いとは思うが

- 日本企業の株価が落ちる可能性。金利を上げると債券にも金利が付くので、株式を保有するメリットが、相対的に下がるから。

ただ、金利を上げることのデメリットは他の国も同様である。国債が多いのは日本にユニークかもしれない(ただ、これに関しては、日本は国民のタンス預金が多いから実際大丈夫とする論調も一部あり)。

今まで日本では、経済が思うように成長しなかったので税収が不足。なので、下記による経済政策をおこなってきた。

- 財政出動:国債を発行し、国債の発行により得た資金を使って政府は直接的に経済・インフラ(道路、橋、学校、病院などの公共インフラの建設や修繕)に投資

- 日銀の低金利政策:企業や個人がローンを低い利息で利用できるようにして、経済活性化を側面支援

結果として(代償として?)、円安が進んでしまった。

長期要因:貿易赤字の拡大

とはいえ、この政策金利差は2022年から起きていることで短期的な要因。長期要因としては、日本の貿易赤字の拡大が挙げられる。

貿易赤字が拡大すると、国内から外国への純資金流出が増加するため、自国通貨の供給が増え、通貨価値が下落する。これは円安に直結する。

デジタル関連の赤字の拡大

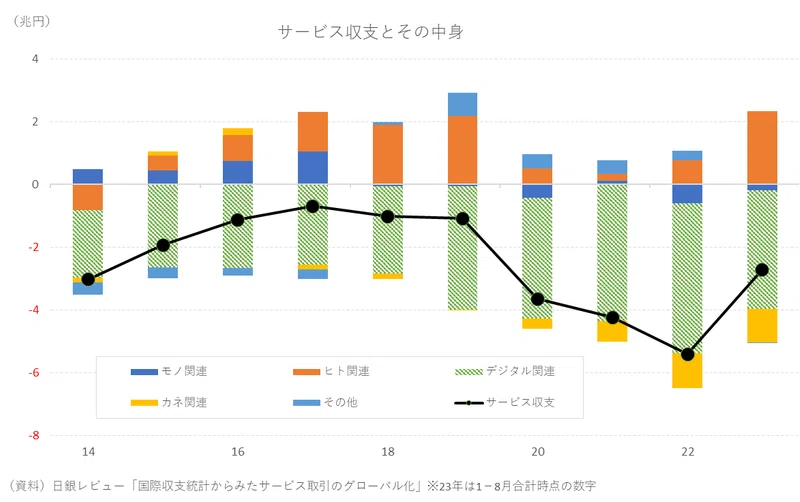

下記は、みずほ銀行の唐鎌さんとが、日銀の資料をもとに、サービス収支とその中身の時系列推移を作成したグラフ。

米巨大IT企業のプラットフォームサービスやインターネット広告取引などへの支払いが、増えており、デジタル関連の赤字が拡大している。デジタル植民地になっている。

インバウンド(旅行関連)による黒字(上記のオレンジ:ヒト関連)は、デジタル関連の収支の赤字で帳消しになり、さらにマイナスになっている。

「知的好奇心のための旅行需要に応えられていないインバウンド観光」に関する記事はこちら。

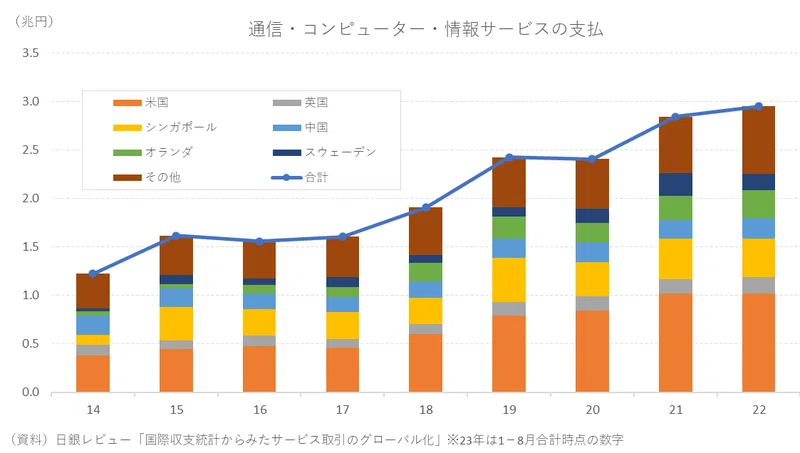

デジタル関連収支の支払い先は、全体の1/3を占めるアメリカを筆頭として、シンガポール、オランダ、中国へと続いている。アメリカへの支払いは2017年と比較して直近5年くらいで2倍近くに膨れ上がっている。なぜ、オランダが(オランダって半導体のASMLのイメージが強いが、デジタルに入るのか?)という感じではあるが。

ZoomやAmazon、Netflix、Google、FBなどクラウド系のITサービスは、アメリカが非常に強く、ITサービスなので日本がかつて世界を席巻していた製造業のサービスとは異なり原価も低い。

アメリカは日本とは異なり、価格改定による値上げもどんどんおこなっていくので、プラットフォームに取り込まれたら、顧客はプラットフォーマーの言い値でどんどん支払わざるを得なくなる。

終わりに

自分の理解のために、直近の円安を、政策金利差と貿易赤字の観点から整理してみた。

デジタル赤字に関しては、デジタルはコストが低く、原油みたいなものなので、やはりデジタルサービスでグローバルに展開して外貨を稼ぐのは重要なのだろう。

コメント