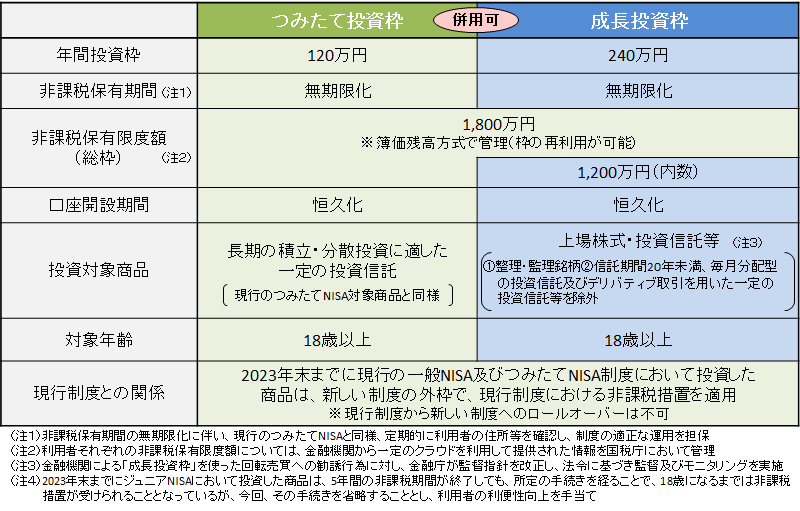

すでに2024年になってしまったが、新NISAに関して調べていなかったので、ようやく調べたのでまとめ。

新NISAのポイント

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と、成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- 非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

- 毎年入ってくる配当にも税金がかからない。

金融庁記事:https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html

成長投資枠とつみたて投資枠

成長投資枠

- 年240万円まで

- つみたて(年2回以上の購入)も、一括購入も可能

- 対象商品:https://www.toushin.or.jp/static/NISA_growth_productsList/

- 投資信託やETF以外に、国内/海外の個別株、REITなど幅広い商品を購入できる。

つみたて投資枠

- 年120万円まで

- つみたての定義は、年2回以上の購入。ボーナスのときだけ年2回投資しても良いし、毎月定額積立でも良い。

- 対象商品:https://www.fsa.go.jp/policy/nisa2/products/index.html

- 一定の要件を満たした投資信託とETFのみが対象。2023年12月28日時点で280本

- つみたて投資枠対象商品の概要について:https://www.fsa.go.jp/policy/nisa2/products/20240104/28.pdf

- 成長投資枠と比較すると投資対象は限られるが、つみたて投資枠でも可能な「世界株インデックスファンド」がいくつかあるので、正直問題ではない。

別勘定ではあるものの、あくまで1つの制度なので、つみたて投資枠と成長投資枠を別々の金融機関で利用することはできない。そもそもそのような使い分けをするケースが考えにくいが。

2023年までのNISAに関して

- 2023年までのNISAは新NISAの累計額に影響しない→2023年までのNISAを目一杯使った方が良い。

- 現行NISAの資産は新NISAには移せない。非課税の期間内(5年)に売却しなければ一般口座(課税)に移される。

- 今のNISAの口座を持っていれば、2024年には同じ金融機関に新NISA口座が自動的に開設される。

NISA口座注意点

- NISA口座で売却した時に利益が出ていれば非課税になるが、損をした時には、通常の口座(特定口座や一般口座)と損益を相殺させることはできない。

- 年間で損失が出ている場合も、その損失を確定申告することで3年間繰り越して、翌年以降の利益と相殺できる制度を利用することはできない。

売却で非課税投資枠が復活する

- 2024年から毎年年間投資枠をすべて使って購入し続けると、5年で保有限度額に達する。しかし新NISAではNISA口座で保有している株式・投資信託を売却すると、翌年に売却分再利用できる。新たな投資に利用可能となるのは翌年以降になることに注意が必要

- 非課税保有限度額は簿価残高方式で管理されているので、購入時の金額で計算される。100万円で購入した株が値上がりし、150万円で売却した場合、翌年から100万円分非課税保有限度額が再利用できる。

- ただし、非課税枠を再利用する場合であっても、年間非課税投資上限枠は360万円(つみたて投資枠120万円・成長投資枠240万円)を超えることができない。

投資額:上限360万円/年の制約

- 使い切れなかった枠の繰り越しはなく、上限は常に年360万円

- 投資の成果=入金額 × 利回り × 投資期間なので、新NISAの上限枠の1800万円を一括投資するのが利回り的にはベストだが、それはできない。

- 新NISAでは、1800万円分リスク資産を購入するのに最短でも2024年~28年の5年間が必要。

- A)毎年360万円を年初一括投資×5年 / B)月30万円積立×5年のいずれか。

AとBをシミュレーションしている人いた。さすが

AとBで、差はそんなにない。誤差の範囲内。

全139回の平均も60万円程度の差なので、15年運用して約1%程度の差であれば、あまり気にしなくて良いレベルであると思われます。 年初300万円+月5万円をクレジットカードでつみたて投資しポイントをゲットするがオススメです。

億りたいびとのブログ

金融機関・対象商品

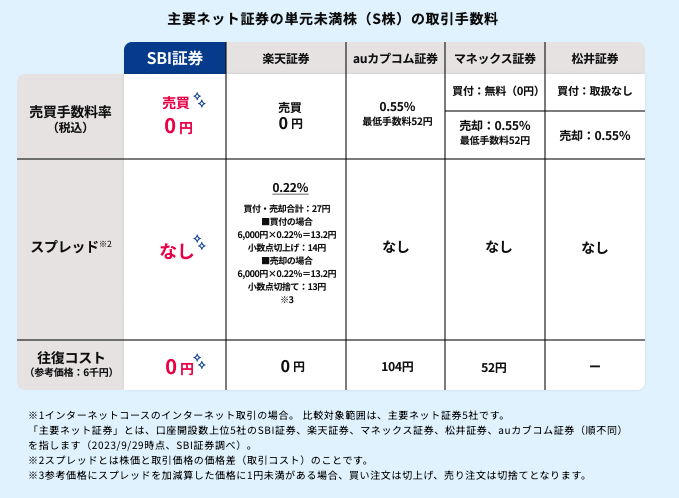

SBI証券 or 楽天証券

- 定期売却サービスあり:積み立ててきた投資信託を、毎月機械的に一定の金額もしくは割合で売却してくれるサービス

- 売買手数料無料化:国内株式、米国株式、いずれもETF含む

旧NISAをSBI証券で開設していたというのと、楽天証券は親会社の楽天グループの財務状況が現状は厳しいので、自分はSBI証券で。数年後にプラン改悪で売買手数料率戻しました、とかもしかねないと思っている。

対象商品

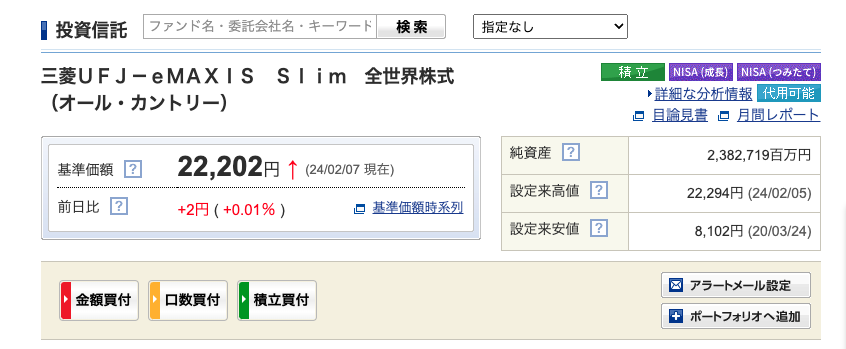

eMAXIS Slim全世界株式(オルカン:オール・カントリー)

- 運用管理費用:0.11&

- 米国株の比率:60%

SP500連動の米国株に投資という選択もあるが、オルカンでも米国株の比率が60%(アメリカだけで全世界の時価総額の60%も占めているという事実を知って驚愕した)あるのと、より分散という点で今回はオルカンにしようかなと。日本は除いても良いかも。ちなみに日本含んだ場合には、日本株の構成比率は5%台。

SP500連動でも全然良さそう。

S&P500VS全世界株式ほか14本を比較した記事はこちら

個人的結論

1)資産形成を重視

金融機関:SBI証券

対象商品(つみたて&成長):eMAXIS Slim全世界株式(オルカン)

積立期間:毎月30万円×5年積立

三井住友ゴールドカード:クレジットのポイントまで取りに行く所までやるかは要検討

2)ギャンブル

金融機関:SBI証券

つみたて投資枠:eMAXIS Slim全世界株式(オルカン)

成長投資枠:米国個別株などで売買する(最初の5年はオルカンでも)

積立期間:毎月30万円×5年→その後、成長投資枠分は個別株を年240万円を上限として売買する

の2択という印象。無難に1かな。

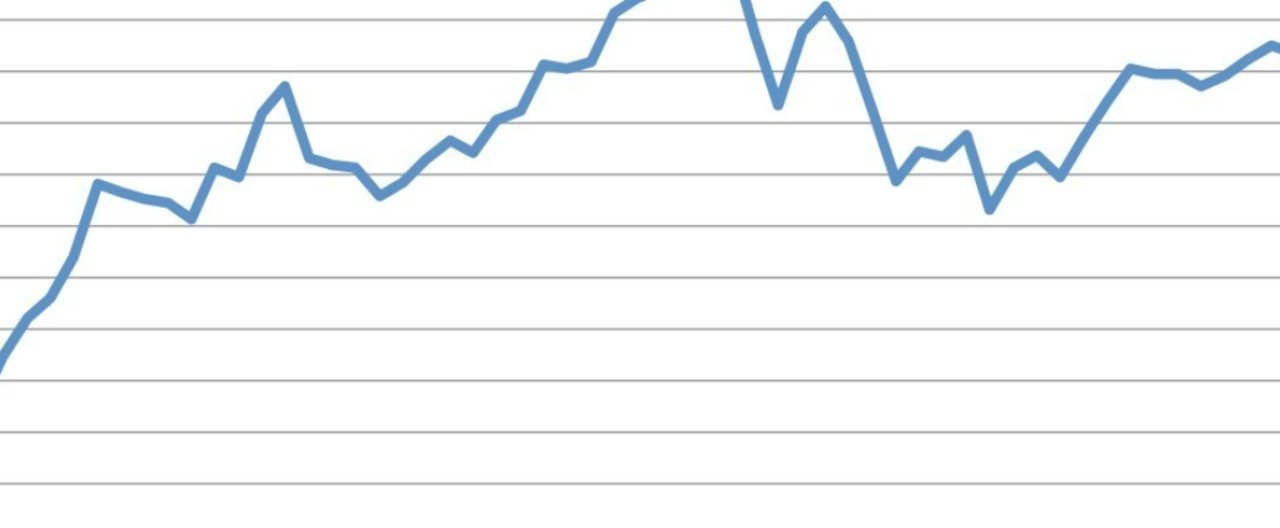

積立投資で最も重要な、ほったらかし投資

よく言われていることだが、積み立ては悪い時こそ辛抱強く積み立てるのが大事で、これが1番難しい。投資していたことを忘れていたというくらいがちょうどいい。

こちらのnote記事では、リーマンショック前の2007年11月1日から、毎月初日に日経平均株価に連動したインデックスファンドを一定金額購入するという積立を行ったと仮定し、保有している株式総額が、投資した元本合計に対してどのくらいの比率だったのか算出している。

積立開始から1年後には、リーマンショックの直撃をくらい、資産価値は6割台に落ちてしまったが、ここで売ることなく、そのまま積立を続けていれば10年間で元本比率は+181%になっている。つまり、少なくとも10年くらいは保有した方が良いということ。

今回も、もしかしたら今年から米国が利下げに転じて、ソフトランディングできなかったら米国が不況に陥るという可能性もなくはない。

銀行口座orクレジット自動引き落としにして、いったん始めたら、仕事が忙しくて、NISA口座の金額推移をチェックせずに忘れてたというくらいが最も良い。

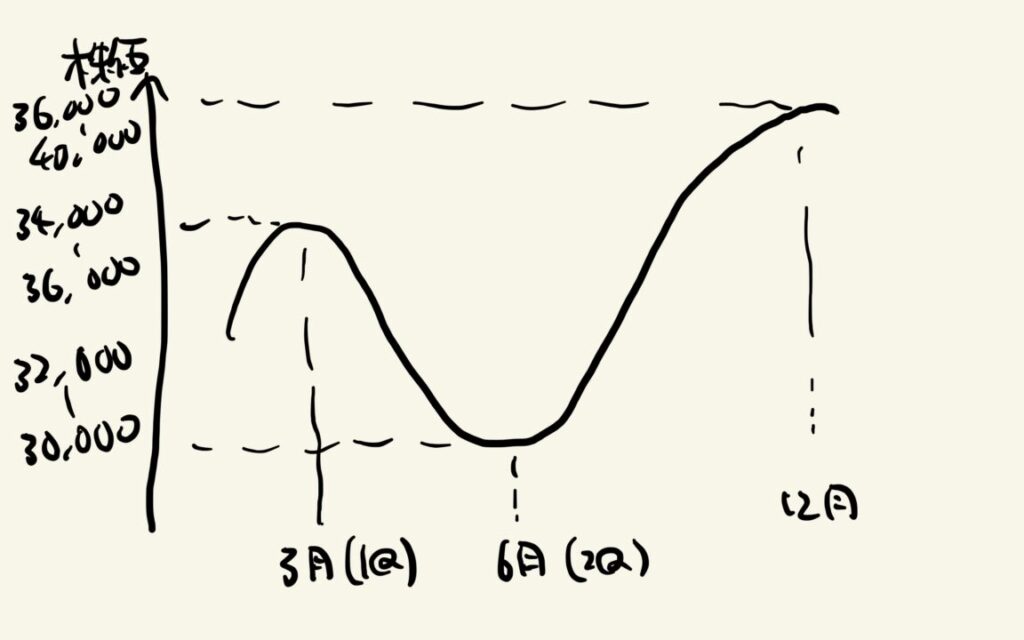

2024年:日経平均予想

Newspickで1月9日に公開されていた「大予測!2024 年の株価はどうなるのか?」を視聴。

4人の有識者の、日経平均予想のグラフがほとんど酷似していたのが印象的だった。メモ残しておく。

- 1Q決算の権利確定日(3月末)に向けて、期待感から高い動き(34,000-36,000円)。配当を取る動きと外国人投資家の資金流入による。

- 4月から春闘→賃上げがどの程度になるかの結果を受けて日銀がマイナス金利改定→円高→日本企業は来年度(4月以降の)ガイダンスを、円高の想定為替(1ドル130円)で出してくる=減益でガイダンスを出す会社が出てくる→ガイダンスを警戒するリスクで、3月までに買われた分は一気に剥がれてくる→2Q末(6月末)までに32,000-33,000円くらいまで下がる

- アメリカが利下げ(3月は難しく、6月くらいまで延びる)して、アメリカ経済の減速がこれから明確になる

- 10月のアメリカ大統領選で、仮にトランプが大統領になったら年末にかけて下がるかもしれないが、バイデンのままだとそのまま上昇

- 日経平均=1株あたりの利益(現在2,280円)×期待値(日本PER:12倍-16倍、アメリカ20倍、バブル期は日本70倍)。↓マーケットの想定シナリオ

- 24年3月期:EPS 2280円×PER16倍=3万6480円

- 25年3月期:EPS 2508円×PER16倍=4万128円

SBI証券・三井住友カードゴールド(NL)での積立設定

SBI証券での積立設定

まず、対象金融商品(今回はオルカン)を選ぶ。SBI証券にログインしたのちに、投信タブをクリック。

-1024x230.png)

画面を下にスクロールすると、投資信託ランキングの中に「三菱UFJ-eMAXIS Slim全世界株式」という投資信託があるのでクリック。

積立買付をクリック。

すると、下記のような画面に移動するので

・預かり区分:NISA(成長投資枠)

・毎月積立:金額20万円

・積立金額:20万円(年間上限240万円なので、月換算で20万円)

を選択する。現金の場合は、積立発注を毎月13日に設定。理由は下記参照

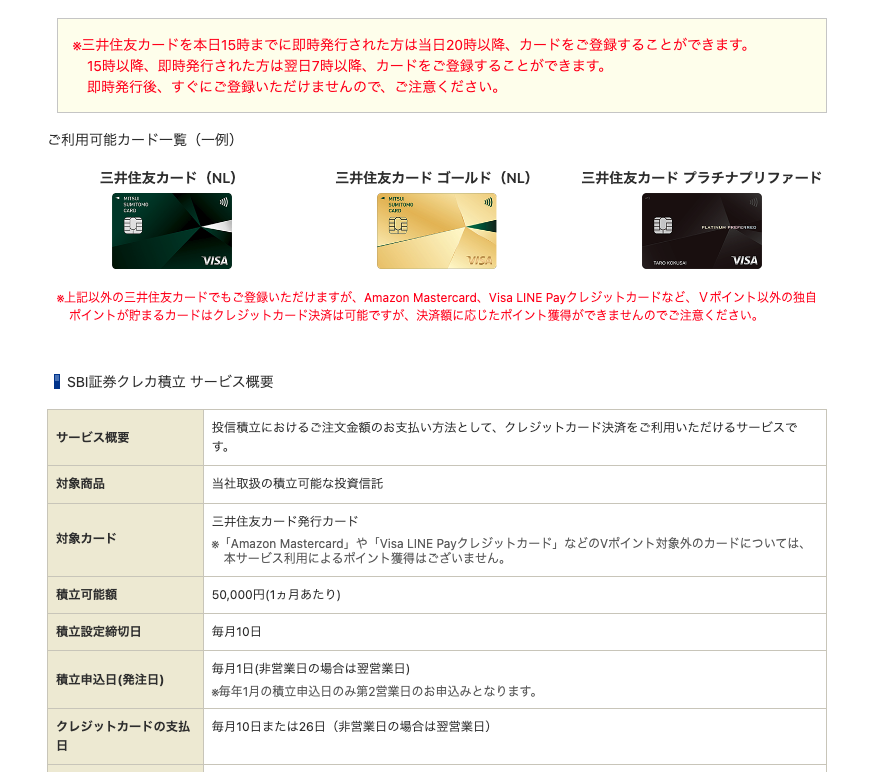

ただ、よく考えたら、現金払いにせずにクレジット決済にして、三井住友ゴールドカードで1%ポイント還元を設定すれば、年360万円積み立てれば、36,000円分のポイントが貯まるので、クレジット決済に変更。

「クレジット登録はこちら」をクリック。

私は、三井住友カードは、Amazonマスターカードを持っている(Amazonでよく買い物するため)のだが、「Amazon Mastercardは、決済額に応じたポイント獲得はできない」と記載があるので、新規に三井住友カードゴールドを作成することにする。

「カードを当日15時までに即時発行すれば、当日20時以降カード登録できる」という迅速さ良い。

三井住友カードゴールドを作成

ちなみに、三井住友カードは年会費5,000円だが、下記ページに「三井住友カードつみたて投資(SBI証券)は、年間100万円のご利用で翌年以降の年会費永年無料の集計対象となりません」と記載がある。

残念だが、今回の積立ポイント相当金額、年36,000円 – 年会費5,000円 = 31,000円/年 とお釣りがくるのでそのまま、下記より作成を進める。

↑と思っていたのだが、「三井住友カードつみたて投資」は毎月5万円までしか積立できないことがわかったので、ほとんどやる意味はないかもしれない。

元々、amazon mastercardで三井住友カードを作成していたので、そちらの入力情報を引き継ぐことができ、数分でオンライン申込手続き完了した。便利。

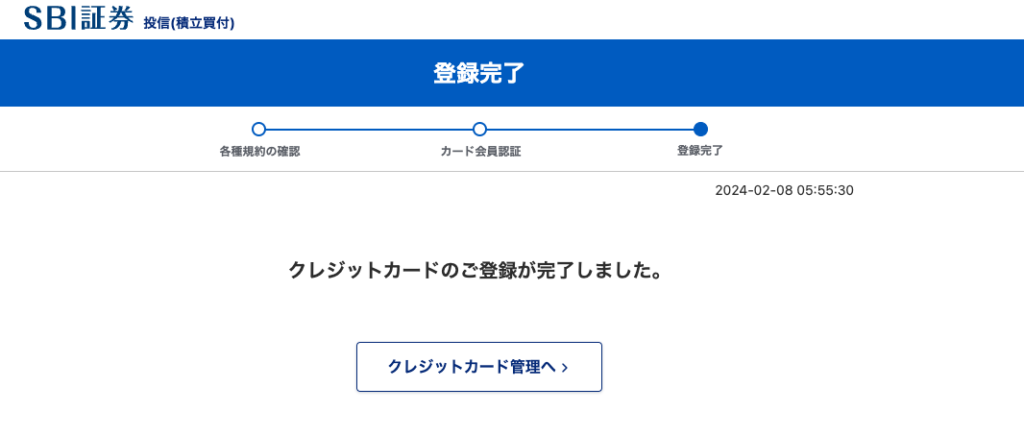

その後、申し込みの承認が下りると、再度SBI証券のNISA設定で「クレジットカード登録はこちら」を押して画面遷移した時に、三井住友のVpassログインでログインカードの確認候補に「三井住友ゴールドV NL」が新たに表示されているのでクリック。同意画面に移るので「同意する」をクリック

無事成功すると、下記のようにクレジットカード登録完了の知らせが表示される。

SBI証券のオルカン投資画面に戻ると、クレジットカードが選択できるようになっている。

後から気づいたのだが、積立金額の上限がクレジットだと50,000円になっていて、クレジットカード決済の場合は積立金額は50,000円以内で入力しなければならない。。

NISA枠ぎりぎり注文・課税枠シフト注文について

預かり区分の欄に、NISA枠ぎりぎり注文・課税枠シフト注文の2つのオプションが表示されている。

- つみたて投資枠:NISA枠ぎりぎり注文のみ

- 成長投資枠:NISA枠ぎりぎり注文・課税枠シフト注文の2つ設定可能

積立投資を自動化し、かつもっとも効率が良いのはNISA枠ぎりぎり注文と課税枠シフト注文を組み合わせて注文する方法。両方設定することで「NISA枠を使い切り、その後は自動で課税枠へシフトする」というそれぞれのメリットを享受することが可能。両方にチェックを入れておく。

というわけで、現時点(2024年2月8日)ではSBI証券の場合、クレカ積立は毎月5万円までの上限っぽい(他社では毎月10万円まで引き上げられているとかないとかいう記事も)ので、毎月30万円を投資する場合、クレカ決済を5万円、残りを現金にしないといけない。現金の場合は銀行引落にしておくと楽なので、こちらも別途設定しておく。

というわけで、設定するとこんな感じになる。

コメント